7月份降息效果差,新增贷款跌至15年新低,年内还会降息吗?(2)

新增贷款中,主要反映楼市需求的居民中长期贷款仅增3.6亿元,较6月的3228亿元大幅放缓;至于主要反映居民大件消费的居民短期贷款则大减2216亿元,缩减幅度为去年同期减少1335亿元的1.45倍。

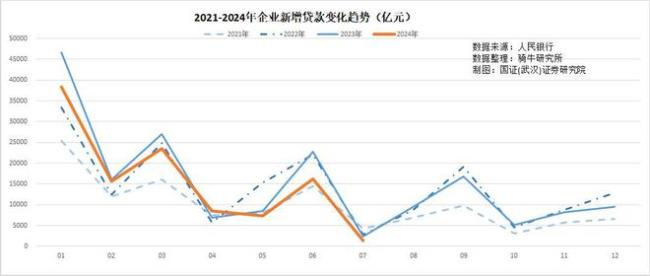

企业贷款从6月份的1.63万亿元降至1300亿元,较去年同期的2400亿元也大幅缩减了45.3%。

中国人民银行上周公布的银行家调查显示,第二季度贷款需求大幅减弱,整体贷款需求指数从上一季度的71.5%陡降至55.1%。

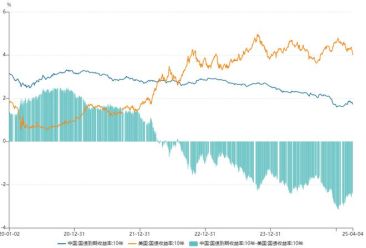

毫无疑问,7月份的信贷数据非常疲软,金融数据反映居民和企业贷款意欲低至历史低点,短期内经济复苏动能欠缺,这意味着此前的降息效果并不如人意。

二、为什么央行降息无法推动居民和企业通过增加负债来拉动消费与投资的共鸣呢?

从居民部门来看,居民存款、房产主要集中于中高收入阶层,这部分居民的房地产、汽车等大件消费已经饱和,日常生活消费也失去了提升空间。在资产价格全面下行时代,风险投资收益率和固收收益率均低于贷款利率,还掉银行贷款,就意味着他们能够减少资金成本。这种情况下,中高收入阶层缺乏增加负债去投资的兴趣和吸引力。

而中低收入阶层,主要集中于民营企业雇员、灵活就业群体和农村居民,他们现有的消费水平很低,有较大的消费提升空间。但受制于现有的国民收入分配制度和社会保障制度,他们的低收入和低社会保障水平,让他们缺乏足够的消费能力。与此同时,他们的家庭资产少、收入低,也很难通过商业银行的贷款风险审查。所以,货币政策对于他们而言,自然是无效的。

从企业部门来看,大量的民营企业受制于大的经济环境,盈利能力持续减弱,债务收入比被动增长。减少负债、降低风险自然是他们的最佳选择。

热点推送

-

盈利能力保持稳健 北京银行2024年实现归母净利润258.31亿元

上证报中国证券网讯(记者韩宋辉)北京银行4月14日发布的2024年年报显示,公司2024年实现营业收入 699.17亿元,同比增长4.81%;实现归属于母公司股东的净利润258.31亿元,同比增长0.81%;实现基本每股收益 1.07元

2025-04-15北京银行,增长,亿元 -

海南机场去年盈利4.59亿元,拟派发现金红利5712.65万元 系回归国资体系后首次分红

4月14日晚,海南机场(SH600515)发布2024年年报。公司去年营业收入为43.68亿元,同比下降35.40%,归母净利润为4.59亿元,同比下降51.88%

2025-04-15海南机场,2024,公司 -

派瑞股份2024年净利润同比增长157.84%

上证报中国证券网讯(记者张问之)4月14日晚,派瑞股份披露2024年年报

2025-04-15派瑞股份,同比,产品 -

苏州银行:国发集团耗资逾5.67亿元增持8572万股公司股份

上证报中国证券网讯苏州银行4月14日晚发布公告,该行于2025年4月14日收到大股东苏州国际发展集团有限公司(以下简称“国发集团”)《增持股份计划实施进展告知函》

2025-04-15增持,股份,集团 -

华能国际:2025年度第七期中期票据完成发行

上证报中国证券网讯 4月14日晚,华能国际发布公告,公司已于近日完成了华能国际电力股份有限公司2025年度第七期中期票据(“本期债券”)的发行。本期债券发行额为15亿元人民币,期限为3+N年,单位面值为100元人民币,发行利率为2.06%

2025-04-15华能国际,年度股东大会,债务融资工具 -

北陆药业:碘海醇注射液获批欧盟上市

上证报中国证券网讯近日,北陆药业发布公告,公司收到荷兰药监局依据欧洲药品管理局相关法规颁发的《药品上市许可证书》,碘海醇350mg I/ml注射液正式获批欧盟上市

2025-04-15北陆药业,欧盟,碘海醇注射液 -

经济压力冲击游戏行业 索尼上调多地PS5售价 美国市场或难幸免

财联社4月14日讯当地时间周日(4月13日),索尼在PlayStation官方博客宣布,其旗舰游戏机主机PlayStation 5在多国上调售价,因“经济环境充满挑战”

2025-04-15索尼,任天堂,游戏机 -

中国西电第一季度归母净利润同比增长42.1%

上证报中国证券网讯(记者张问之)4月14日晚,中国西电披露的2025年一季报显示,2025年第一季度,公司实现营业收入52.45亿元,同比增长11.27%;归母净利润2.95亿元,同比增长42.10%;扣非净利润2.93亿元

2025-04-15中国西电,公司,净利润 -

大额股权再登变卖台 中原银行业绩增长下暗藏隐礁

一边是多笔大额股权现身拍卖平台,试图寻觅买家;另一边,宣布重启分红,却因超低派息比例,陷入舆论旋涡

2025-04-15中原银行,股权,平顶山银行 -

领益智造:拟以2亿元-4亿元回购公司股份

上证报中国证券网讯领益智造4月14日晚间发布回购公司股份方案,公司拟回购资金总额不低于人民币2亿元(含),不超过人民币4亿元(含),拟回购价格上限为13.18元/股(含本数)

2025-04-15公司,行业,产品 -

刚刚,贝索斯发射火箭,将未婚妻成功送上太空!同行还有乐坛天后“水果姐”,6位成员均为女性

当地时间4月14日9点30分,美国乐坛天后凯蒂·佩里(绰号“水果姐”)与5名女队友乘坐“蓝色起源”(Blue Origin) 商业飞船成功飞往太空,停留约11分钟后返回地球

2025-04-15太空,桑切斯,贝索斯 -

英思特:2024年营收净利双增 稀土永磁业务亮点突出

上证报中国证券网讯 4月14日晚间,英思特发布2024年年度报告。报告显示,公司在过去一年凭借在稀土永磁材料应用器件领域的深耕,实现营收和净利润双增长,展现出强劲的发展态势

2025-04-15英思特,公司,增长 -

快可电子:公司产品主要出口韩国、印度、土耳其、德国、西班牙等国家

每经AI快讯,有投资者在投资者互动平台提问:你好,请问公司主要出口哪些国家?新增关税是否产生不利影响? 快可电子(301278.SZ)4月14日在投资者互动平台表示,尊敬的投资者:您好

2025-04-15公司,投资者,计划 -

芭田股份:预计首季净利润1.60亿元~2.30亿元 同比增203.27%~335.94%

芭田股份(002170)4月14日发布首季业绩预增公告,预计实现净利润为1.60亿元~2.30亿元,净利润同比增长203.27%~335.94%

2025-04-15芭田股份,净利润,上涨 -

财报透视 | 锂电业务毛利率滑坡,联赢激光净利骤降超四成,创上市以来最大跌幅

4月14日晚间, 国内激光焊接设备龙头企业联赢激光 (688518.SH)发布2024年年度报告,全年营业收入 31.50亿元,同比下降10.33%; 归母净利润 1.66亿元,同比锐减42.18%,创上市以来最大跌幅

2025-04-15联赢激光,公司,营业收入 -

友邦保险(01299.HK)4月14日回购488.00万股,耗资2.54亿港元

证券时报·数据宝统计,友邦保险在港交所公告显示,4月14日以每股51.200港元至52.600港元的价格回购488.00万股,回购金额达2.54亿港元。该股当日收盘价52.200港元,上涨4.09%,全天成交额21.67亿港元

2025-04-15回购,港元,友邦保险 -

港股,大消息!

4月14日,港股三大指数震荡收涨。 截至收盘,恒生指数涨2.4%,报21417.40点;恒生国企指数涨2.11%,报7965.81点;恒生科技指数涨2.34%,重回5000点大关,报5015.12点。三大指数均连涨5日

2025-04-15市场,陈茂波,香港 -

六部门联合出手

周一(4月14日)市场全天震荡反弹,三大指数小幅上涨,两市全天成交额1.28万亿,较上个交易日缩量712亿。截至收盘,沪指涨0.76%,深成指涨0.51%,创业板指涨0.34%

2025-04-15创新药,ETF,港股 -

申通开辟极速通道专项服务 助力外贸企业开拓国内市场

【深圳商报讯】(记者肖晗)记者4月14日从申通快递获悉,为深入贯彻落实党中央、国务院关于促进内外贸一体化发展的决策部署,充分发挥快递物流业在畅通国民经济循环中的重要作用,申通快递近日正式推出“极速通道”专项服务

2025-04-15申通快递,物流,韵达股份 -

大额注销式回购再加码 工业富联拟以最高10亿元回购股份

4月14日晚间,富士康工业互联网股份有限公司(以下简称“工业富联”)发布公告称,公司拟使用不低于5亿元(含)且不超过10亿元(含)的自有资金,以集中竞价交易方式回购股份,回购价格不超过20元每股,回购的股份将用于注销以减少注册资本

2025-04-15工业富联,回购,公司 -

LVMH在美上市ADR跌超3% 一季度营收低于预期

LVMH在美上市ADR跌超3%。公司一季度营收203.1亿欧元,分析师预期211.4亿欧元

2025-04-15LVMH,ADR,营收 -

锡业股份一季度净利润 同比预增44.06%至62.45%

本报记者李如是 4月14日晚间,云南锡业股份有限公司(以下简称“锡业股份”)披露2025年第一季度业绩预告,公司预计实现归属于上市公司股东的净利润为4.7亿元至5.3亿元

2025-04-15锡业股份,公司,同比 -

中科云网:2025年第一季度净利润约

中科云网(SZ 002306,收盘价:2.34元)4月15日发布一季度业绩公告称,2025年第一季度营收约9962万元

2025-04-15净利润,基本每股收益,亏损 -

高端产品销售占比稳步提升 星华新材去年净利润增超51%

本报记者邬霁霞 见习记者王楠 4月14日,浙江星华新材料集团股份有限公司(以下简称“星华新材”)发布2024年年度报告,公司实现营业收入7.92亿元,同比增长13.59%;归属于上市公司股东的净利润1.48亿元,同比增长51.93%

2025-04-15星华新材,公司,产品 -

中科云网:2024年度净利润约

中科云网(SZ 002306,收盘价:2.34元)4月15日发布年度业绩报告称,2024年营业收入约2.95亿元,同比增加55.05%;归属于上市公司股东的净利润亏损约3333万元;基本每股收益亏损0.0407元

2025-04-15净利润,基本每股收益,亏损 -

佳兆业还能复制2014年的“奇迹”吗?

低调一年后,佳兆业创始人郭英成以香港星岛新闻集团主席的身份公开亮相,与老朋友李开复对谈AI。 与此同时,今年4月8日,佳兆业的境外债务重组也取得了新进展——“佳兆业计划”正式生效,香港高等法院与开曼群岛大法院的司法登记程序同步完成

2025-04-15佳兆业,房企,郭英成 -

注销式回购反馈投资者 工业富联拟推最高10亿元回购方案

【深圳商报讯】(记者苑伟斌)4月14日,工业富联发布公告,拟使用不低于5亿元(含)且不超过10亿元(含)的自有资金,以集中竞价交易方式回购股份,回购价格不超过20元每股,回购的股份将用于注销以减少注册资本

2025-04-15工业富联,公司,回购 -

双象股份2024年净利润同比增长754.84%

本报记者李亚男 4月14日晚间,无锡双象超纤材料股份有限公司(以下简称“双象股份”)发布2024年年度报告,公司2024年实现营业收入22.90亿元,同比增长51.55%;实现归属于上市公司股东的净利润4.72亿元

2025-04-15双象股份,PMMA,公司 -

下一个投资高地,依然在中国,来自美国、丹麦、法国的外企掌舵人如是说

四月申城,繁花簇拥、春意正浓。在全球经济格局深刻调整、不确定性显著增多的大背景下,扎根上海的跨国公司地区总部却依然忙而有序、有条不紊

2025-04-15中国,投资,市场 -

爆品战略成效显著 杰克股份去年业绩稳步增长

本报记者邬霁霞 4月14日晚间,杰克科技股份有限公司(以下简称“杰克股份”)披露2024年年度报告。报告期内,公司实现营业收入60.94亿元,同比增长15.11%;归属于上市公司股东的净利润为8.12亿元,同比增长50.86%

2025-04-15杰克股份,公司,市场