上一次货币“适度宽松”,发生了什么?(3)

除了更加积极的财政政策和适度宽松的货币政策,本次政治局会议还提出“充实完善政策工具箱,加强超常规逆周期调节”,引发市场关注。需要注意的是,货币政策是“逆周期调节”的组成部分之一,除货币、财政加力之外,其他“稳增长”工具可能扩容加力,形式上或突破传统框架,可能依然是未来放大债市波动、影响预期的重要因素。

结合历史经验和当下表态,我们认为需要关注货币政策“适度宽松”的不同实施可能:广义流动性的宽松配合、总量政策工具更大幅度的操作、国债买卖等创新工具的加码。

一是,从2008-2010的经验看,“适度宽松”先出现了降准、降息等总量货币政策的加速落地,但此后更重要的是广义流动性宽松,也即实体融资条件的宽松。2009年《正确理解适度宽松的货币政策》中重点指出贯彻适度宽松的货币政策应合理控制货币信贷增长。具体数据表现看,2008年11月至2009年10月贷款同比增速由16%快速攀升至34%的历史高位,其后至2010年年末滑落至20%左右,期间“贷款-M2”剪刀差最大走扩至接近6%。

但考虑到当前实体融资需求尚未有效修复,广义流动性宽松的实现或依赖于其他逆周期调节政策首先激活经济活力和融资意愿,后续关注2025年信贷开门红的冲击情况。当前而言,虽然央行多次重申“淡化数量型目标”,但依旧关注“保持信贷合理增长”,结合市场预期情况,2025年信贷增速或维持基本与去年持平,在8%附近,在稳增长政策的刺激下,新增信贷规模或在20万亿附近,较2024年实现小幅多增。

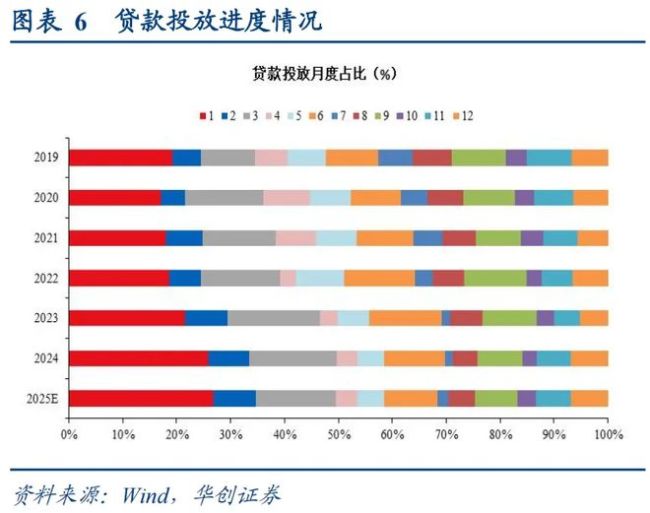

后续关注2025年银行信贷开门红的部署安排,是否会在政治局会议及中央经济工作会定调转向积极后有进一步的安排变化。2019年以来,一季度信贷投放占全年新增信贷的比重呈现逐年提升态势,银行信贷资源相对稀缺的情况下,2025年靠前投放或依然延续。不过,偏前置的假设下,若2025年Q1信贷全年占比按照50%的比重推算(2019年以来分别为35%、36%、38%、39%、47%、49%),信贷余额增速或筑底小幅震荡向上,较难出现类似2019年及2023年信贷开门红效应显著,“宽信用”担忧放大叠加资金面偏紧拖累债市显著调整的情况。

二是,总量宽松政策积极发力,仍支持债券牛市演绎;不过,是否选择“超大幅度”降准降息或仍待观察。

(1)积极操作指向较为明确。2024年9月政治局会议明确“支持性”的货币政策,强调“要降低存款准备金率,实施有力度的降息”,对应9月OMO利率超预期下调20bp、降准0.5个百分点同步落地。“适度宽松”的更进一步的转向,一定程度上类似2008年下半年,积极的降准、降息操作依然可期。

(2)会是“0”利率吗?海外货币政策框架中,“超常规”或指向“0”利率等极端情况。不过,对于国内而言,以价格型调控为主导、以利率为核心的货币政策框架初建立,利率传导机制仍在重塑后的完善阶段,考虑利率下行至绝对低位后,货币政策边际效应递减,且快速大幅降息容易催生资产价格泡沫,判断明年OMO大幅降息至1%以下的概率或较为有限,依然维持2025年政策利率OMO降息20-40bp;MLF降息50bp的幅度判断。

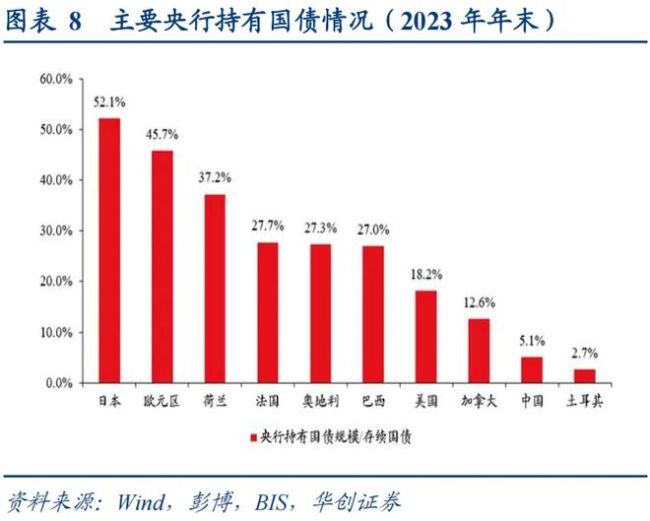

三是,货币政策框架改革后,创新工具操作或更加灵活,国债买卖配合中央财政加杠杆,有较大灵活调整空间。中性假设下,若12月央行维持买债规模2000亿,则年底央行持有国债2.86万亿,占存量国债的比重约为8.5%。若按照2025年央行每月买债2000亿,全年新增国债7万亿的情况假设,则到2025年末央行持有国债的规模约为12.9%,提升幅度较大。当前货币政策和财政政策协同发力,若政府债券发行规模显著增加,央行或加大配债力度,后续重点关注央行买债节奏的变化,主要买入的期限以及财政发债的期限结构变化情况。

热点推送

-

李子园:目前维生素水系列正处于渠道布局阶段

每经AI快讯,有投资者在投资者互动平台提问:董秘好,公司新产品维生素水饮料销售金额多少? 李子园(605337.SH)5月12日在投资者互动平台表示,尊敬的投资者,你好!目前维生素水系列饮料正处于渠道布局阶段,现按照营销计划正常推进中

2025-05-13维生素,投资者,李子园 -

三安光电:公司提供高性能氮化镓射频功放代工平台,主要面向通信基站市场

每经AI快讯,有投资者在投资者互动平台提问:请问公司的氮化镓业务是否涉及有源相控雷达? 三安光电(600703.SH)5月12日在投资者互动平台表示,公司提供高性能氮化镓射频功放代工平台,主要面向通信基站市场

2025-05-13氮化镓,三安光电,投资者 -

福立旺:南通福立旺目前厂房设备等已经验收完毕,客户大订单预计在6月份进入量产

每经AI快讯,有投资者在投资者互动平台提问:董秘您好:公司在投资者关系活动记录中提示,南通福立旺工厂6月份客户大订单预计进入量产属实? 福立旺(688678.SH)5月12日在投资者互动平台表示,南通福立旺目前厂房设备等已经验收完毕

2025-05-13福立旺,投资者,预计 -

三安光电:公司将持续推进电力电子业务发展,加快实现公司销售规模、盈利能力提升

每经AI快讯,有投资者在投资者互动平台提问:董秘您好

2025-05-13三安光电,公司,投资者 -

哈空调:公司还设计、制造和销售核电站空气处理机组产品及其他工业空调产品

每经AI快讯,有投资者在投资者互动平台提问:董秘你好,请问贵公司在可控核聚变研发中做了哪些工作? 哈空调(600202.SH)5月12日在投资者互动平台表示,公司从事的主营业务为各种高、中、低压空冷器的设计、制造和销售

2025-05-13产品,哈空调,制造和销售 -

安道麦A:公司销售的除草剂产品中包括烯草酮成分

每经AI快讯,有投资者在投资者互动平台提问:董秘你好近期烯草酮价格大幅上涨请问下公司有无生产此类产品? 安道麦A(000553.SZ)5月12日在投资者互动平台表示,公司以在全球研发、生产和销售植保制剂产品为主要业务

2025-05-13安道麦A,除草剂,公司 -

华电科工:2025年1-3月,公司新签销售合同39.00亿元,已中标暂未签订销售合同11.17亿元

每经AI快讯,有投资者在投资者互动平台提问:你好董秘:能详细介绍一下公司中标贵州风电项目,浙江玉环1号海上风电项目

2025-05-13风电,华电科工,项目 -

光威复材:目前公司湿法和干喷湿纺两款T1100级碳纤维都具有量产能力

每经AI快讯,有投资者在投资者互动平台提问:请问公司T1100型碳纤维何时可以量产? 光威复材(300699.SZ)5月12日在投资者互动平台表示,您好!目前公司湿法和干喷湿纺两款T1100级碳纤维都具有量产能力

2025-05-13光威复材,碳纤维,公司 -

科远智慧:公司的具身智能驱控一体化产品可应用于人形机器人;可控核聚变目前尚未涉足

每经AI快讯,有投资者在投资者互动平台提问:请问公司产品有没有应用到人形机器人和可控核聚变上? 科远智慧(002380.SZ)5月12日在投资者互动平台表示,公司的具身智能驱控一体化产品可应用于人形机器人;可控核聚变目前尚未涉足

2025-05-13科远智慧,人形机器人,可控核聚变 -

金达威:辅酶Q10技改扩产项目工程建设已完成,新大发酵罐陆续试车成功,目前满负荷生产

每经AI快讯,有投资者在投资者互动平台提问:辅酶Q10目前产能多少,产能利用率多少? 金达威(002626.SZ)5月12日在投资者互动平台表示,辅酶Q10技改扩产项目工程建设已完成,新大发酵罐陆续试车成功,目前满负荷生产

2025-05-13工程建设,金达威,辅酶Q10 -

金达威:辅酶Q10技改扩产项目已完成工程建设

每经AI快讯,有投资者在投资者互动平台提问:公司蒲酶Q10技改项目竣工没有? 金达威(002626.SZ)5月12日在投资者互动平台表示,辅酶Q10技改扩产项目已完成工程建设

2025-05-13金达威,投资者,辅酶Q10 -

请问贵司车规级GaN器件目前的研发与导入进度?三安光电回应

每经AI快讯,有投资者在投资者互动平台提问:董秘您好,请问贵司车规级GaN器件目前的研发与导入进度? 三安光电(600703.SH)5月12日在投资者互动平台表示,在车用领域

2025-05-13三安光电,GaN器件,投资者 -

浙富控股:截至目前,硫酸镍产线已经投产,2024年生产的镍当量约为6500吨

每经AI快讯,有投资者在投资者互动平台提问:你好董秘,我是公司长期股东

2025-05-13浙富控股,碳酸锂,投资者 -

华电科工:公司可为核电常规岛提供高温高压管道预制及供货服务

每经AI快讯,有投资者在投资者互动平台提问:请问董秘,公司除了火电,风电等传统业务,有涉及到核电业务吗?在核电项目领域有规划吗? 华电科工(601226.SH)5月12日在投资者互动平台表示

2025-05-13华电科工,核电,投资者 -

昂立教育:公司正在系统研究AI技术赋能教育模式更新和管理效率提升

每经AI快讯,有投资者在投资者互动平台提问:在教育行业中公和学大,已经困境反转一年多了,贵公司何时能跟上脚步?作为老牌教育龙头企业,贵公司有无在人工智能教育方面的布局?是否掉队?有无制定切实可行的规划

2025-05-13教育,学习,干部 -

金达威:维生素A、D3产能折50IU

每经AI快讯,有投资者在投资者互动平台提问:目前维生素A、维生素D3产能多少,产能利用率多少? 金达威(002626.SZ)5月12日在投资者互动平台表示,维生素A、D3产能折50IU/g规格为4000吨/年、1600吨/年

2025-05-13金达威,维生素A,投资者 -

最新!杜特尔特参选达沃市长,目前被羁押在国际刑事法院!菲律宾举行中期选举,警方已进入“全面警戒”状态

菲律宾12日举行2025年中期选举,近7000万登记选民将参加投票。 本次选举将选出包括半数参议员、全部众议员以及地方官员在内的逾18000个席位

2025-05-13菲律宾,选举,杜特尔特 -

中指研究院:金科重整计划获批 树立房企风险化解示范

新华财经北京5月12日电(记者高婷)近日,金科股份司法重整取得重要阶段性成果,正式进入执行环节,也意味着在经历三年多的财务困境后,金科股份将成功卸下历史包袱,迈向发展的新阶段

2025-05-13金科股份,金科,重庆 -

标普500指数涨幅扩大至3% 刷新日高

美股延续涨势,标普500指数涨超3%,纳指涨超4%,道指涨2.58%

2025-05-13标普500指数,2.58,涨幅 -

宁德时代启动港股发行 拟发售约1.18亿股H股,或成今年以来全球最大IPO交易

【深圳商报讯】(记者陈燕青)宁德时代5月12日发布公告,公司拟全球发售约1.18亿股H股(视乎发售量调整权及超额配股权行使与否而定)

2025-05-13公司,宁德时代,创新 -

特朗普医药“最惠国定价”政策出台:对标发达国家 30天内完成报价

北京时间周一深夜,美国总统特朗普召开白宫新闻发布会,介绍并签署了有关降低美国处方药价格的行政令。 截至发稿,随着政策文件亮相,虽然尚有很多细节尚不清楚,美股医药板块集体止跌转涨。礼来、辉瑞、诺和诺德等盘前集体下跌的药企,最新涨幅均超过2%

2025-05-13格陵兰岛,美国,特朗普 -

华帝股份:公司暂无无人机等方面的产品

每经AI快讯,有投资者在投资者互动平台提问:公司及参股公司是否有无人机产品? 华帝股份(002035.SZ)5月12日在投资者互动平台表示,截至目前,公司暂无无人机等方面的产品

2025-05-13公司,华帝股份,2024 -

国际锐评丨合作共赢才是中美之间解决问题的正确选择

“这是中美双方向前迈出的重要一步。”5月12日,在中美日内瓦经贸会谈联合声明发布后,国际舆论普遍表示欢迎

2025-05-13关税,美国,商品 -

“零食第一股” 来伊份陷食安风波 涉事粽子被指由五芳斋代工

【深圳商报讯】(记者周良成)端午佳节临近,粽子消费进入旺季。然而,近日一名江苏消费者在社交媒体上发布视频,称在给小孩喂食来伊份粽子时,发现馅料中夹杂着疑似带血的创可贴

2025-05-13来伊份,消费者,产品 -

天邦食品:公司4月份育肥完全成本为13.2元

每经AI快讯,有投资者在投资者互动平台提问:请问四月育肥成本是多少? 天邦食品(002124.SZ)5月12日在投资者互动平台表示,公司4月份育肥完全成本为13.2元/公斤,剔除空栏费用影响后,育肥完全成本为12.71元/公斤

2025-05-13天邦食品,成本,投资者 -

三安光电:湖南三安拥有硅基氮化镓产能2000片/月,公司将持续进行硅基氮化镓技术平台的升级及拓展

每经AI快讯,有投资者在投资者互动平台提问:董秘您好,请问湖南三安的月2000片硅基氮化镓目前处于送样验证阶段么?后续是否会进行扩产? 三安光电(600703.SH)5月12日在投资者互动平台表示

2025-05-13硅基氮化镓,湖南,三安光电 -

力聚热能:公司主要生产工业锅炉产品

每经AI快讯,有投资者在投资者互动平台提问:尊敬的董秘,您好!随着国家“双碳”政策持续推进和今年以旧换新政策扩围提速,公司是工业锅炉细分领域行业冠军,主打产品热水工业锅炉作为重点用能设备

2025-05-13力聚热能,以旧换新,工业锅炉 -

永和股份:目前公司四代制冷剂项目正在按计划建设中

每经AI快讯,有投资者在投资者互动平台提问:公司四代制冷剂是否已进入海尔、美的等家电企业的供应链?例如,HCFO-1233zd作为低GWP发泡剂,是否已通过下游客户验证? 永和股份(605020.SH)5月12日在投资者互动平台表示

2025-05-13永和股份,公司,投资者 -

星华新材:公司近期没有资产重组计划

每经AI快讯,有投资者在投资者互动平台提问:请问贵公司最近有没有资产重组计划在进行,公司效益前景如何? 星华新材(301077.SZ)5月12日在投资者互动平台表示,公司近期没有您提到的资产重组计划;公司将积极把握行业机遇

2025-05-13公司,辽港股份,投资者 -

三安光电:公司建立了稳定量产的专业射频代工平台和产品封装平台

每经AI快讯,有投资者在投资者互动平台提问:董秘您好,请问三安集成的功放、低噪放、滤波器产品在卫星通信领域除去终端应用是否涉及卫星载荷方向的应用? 三安光电(600703.SH)5月12日在投资者互动平台表示

2025-05-13三安光电,通信,产品