手握1751亿元,小米为啥还要高位融资?

继“史上最强年报”之后,小米开始了大规模的筹资。

3月25日早间,小米集团在港交所公告,拟配售8亿股现有股份,本次认购预计筹资净额约425亿港元。

消息一出,3月25日小米股价跳空低开低走,最终收跌超6%。

明明现金储备高达1751亿元,小米为啥还要募资呢?

募资425亿港元用于加速业务扩张

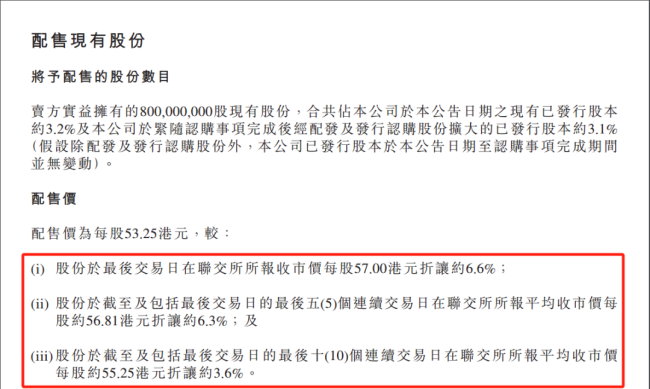

3月25日,小米集团公告称,计划以每股53.25港元的价格配售8亿股。此次认购预计筹资约425亿港元(约合人民币397亿元),将用于业务扩张、研发投资及其他一般用途。

此次配售股份占小米现有已发行股本约3.2%,配售方式是通过先旧后新认购新股份。配售价比3月24日收市价折让约6.6%。

事实上,早在昨日,便有小米募资相关消息传出。

据证券时报,3月24日,小米被传出拟以每股52.80—54.60港元的价格,配售7.5亿股股份,通过先旧后新方式配售股份,寻求募集最高53亿美元(人民币约385亿元)。

北京某位长期关注小米的机构人士对记者分析说,倘若配售股份成行,将有利于减缓小米部分创新业务的资金面压力。

目前,小米正在大力投资其新兴的电动汽车业务以推动增长。在公布了2021年以来最快的收入增长后,公司最近提高了2025年电动汽车交付目标,全力冲刺35万台的目标。

值得一提的是,截至2024年末,小米集团的现金及现金等价物为337亿元,该公司现金储备为1751亿元,比三季度末提升235亿元。

很早之前,小米集团董事长雷军曾表示,“最重要的事情是,留足你账面的现金。你不缺钱的情况下,融资会很轻松……当你账面没钱的时候,你是融资最痛苦的时候,你几乎没有任何谈判能力。因为他明天不给你钱,后天你就死了。”

配售后雷军持股比例降至23.4%

公告显示,小米集团此次配售价为53.25港元/股,相较公告前最后一个交易日(3月24日)收盘价折价约6.6%。

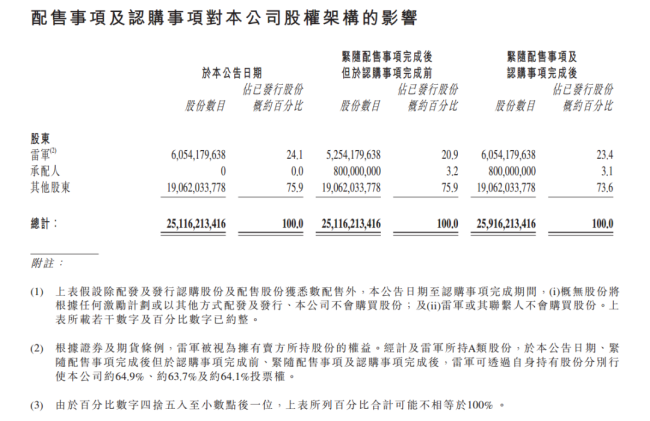

同时,小米集团此次拟配售8亿股股份,占小米集团现有已发行总股本的约3.2%及投票权的约1.2%,占此次认购后扩大总股本的约3.1%及投票权约1.2%。

公告显示,小米集团为了筹划本次配售及认购事项,披露了最新的股权架构。

截至3月25日,雷军持有小米集团24.1%的股份,其他股东拥有小米集团75.9%的股份。

小米集团完成上述配售事项后,雷军的持股比例为23.4%,承配人的持股比例为3.1%,其他股东的持股比例为73.6%。而且,雷军的投票权仍超过60%(64.1%)。

后市涨跌?

从资本市场反馈来看,截至收盘,小米成交额约718亿港元,创历史天量,报53.4港元/股,接近小米披露的配售价。

招银国际认为,是次融资将对小米在智能手机、AIoT和电动车业务的全球扩张策略产生长期正面影响,应可抵销短期内的股本摊薄忧虑。该行又相信,融资将支持集团今年进取的业务计划。该行指,如果小米股价于近日出现回调,将是买入的好机会。麦格理发布研报称,将小米列入首选股份名单,给予“买入”评级,目标价66.75港元。

麦格理认为,由于资本支出、库存和应收账款水平上升,小米2025年上半年的现金水平将较去年第四季低,截至2024年12月31日公司处于净现金状态,考虑到公司已将今年新能源汽车交付目标从30万辆提高到35万辆,现时有一座新工厂正在建设,并计划今年在中国开设5000间小米之家门店,未来五年内在海外新增1万间小米之家门店,相信投资者目前青睐具有强劲增长态势和高流动性的公司,会接受配股所带来的股权稀释问题。

东吴证券认为,小米公司手机×AIoT业务将持续受益于高端化及全球化布局,汽车业务将凭借领先的产品号召力、供应链管理能力、产能部署能力持续提高市场地位。东吴证券将公司2025/2026预期归母净利润由232/277亿元上调至343/467亿元,并预期公司2027年归母净利润为593亿元,2025年3月21日收盘对应2025/2026/2027年PE分别为37/27/22倍,维持“买入”评级。

热点推送

-

农业银行总市值 首次超过工商银行

继8月上旬A股市值超过工商银行(601398.SH,01398.HK)之后,不足1个月,农业银行(601288.SH,01288.HK)总市值首次超过工商银行,晋升为新“宇宙行”

2025-09-08农业银行,工商银行,市值 -

二季度业绩回暖 舍得酒业以长期主义谋稳健发展

近日,舍得酒业股份有限公司(简称“舍得酒业”,600702.SH)发布的半年报显示,舍得酒业上半年实现营业收入27.01亿元,较去年同期减少17.41%;实现归母净利润4.43亿元,较去年同期减少24.98%

2025-09-08舍得酒业,公司,白酒 -

六家新茶饮企业上半年净利超50亿元

中报季收官,6家新茶饮上市公司晒出成绩单,其中有4家公司迎来中报“首秀”

2025-09-08蜜雪集团,门店,城市 -

半年研发投入超亿元 晨光生物上半年营收净利双增长

近日,晨光生物科技集团股份有限公司(简称“晨光生物”,300138.SZ)发布的2025半年报显示,上半年实现营收36.58亿元,同比上涨4.77%;实现归母净利润2.15亿元,同比大幅上涨115.33%,在营收微增情况下净利润大增

2025-09-08晨光生物,上半年,行业 -

A+H热潮持续罗博特科、利欧股份筹划赴港上市

9月7日晚间,罗博特科(300757)、利欧股份(002131)相继公告,筹划发行H股股票并在香港联合交易所有限公司上市。 与今年不少筹划A+H的上市公司相似,罗博特科主业聚焦新兴产业领域

2025-09-08公司,罗博特科,利欧股份 -

日联科技孔海洋:巩固扩大AI智检技术优势 向解决方案提供商转型

9月4日,在第十三届半导体设备与核心部件及材料展(CSEAC 2025)半导体制造与设备及核心部件董事长论坛上,日联科技研究院副院长孔海洋以《AI智检:日联科技X射线的中国“芯”视野》为主题,分享了精彩观点

2025-09-08日联科技,孔海洋,智能检测 -

盛美上海贾照伟:以创新应对挑战 持续深耕三维芯片集成领域

在9月4日举办的第十三届半导体设备与核心部件及材料展(CSEAC 2025)半导体制造与设备及核心部件董事长论坛上

2025-09-08贾照伟,盛美上海,芯片 -

华海清科王科:先进封装与第三代半导体拉动CMP需求大增

在9月4日举办的第十三届半导体设备与核心部件及材料展(CSEAC 2025)半导体制造与设备及核心部件董事长论坛上,华海清科副总经理王科发表了题为《CMP装备发展的机遇与挑战》的主题演讲,深入剖析了这一芯片制造关键环节的发展态势与突破路径

2025-09-08晶圆,CMP,华海清科 -

向日葵筹划重大资产重组 跨界半导体材料

因筹划重大资产重组,以医药为主营业务的向日葵(300111)今日起停牌,公司计划收购的标的之一从事半导体材料行业

2025-09-08向日葵,交易,重大资产重组 -

圣诺医药-B拟折让约19.84%发行1735.24万股

每经AI快讯,9月8日,圣诺医药-B发布公告,于2025年9月7日

2025-09-08圣诺医药-B,认购股份,1735.24万 -

富士康储能基地落户郑州航空港

富士康新能源电池(郑州)有限公司近日在郑州航空港经济综合实验区举办企业零碳园区论坛。该公司已落地郑州航空港,储能生产基地建设正在加速推进,预计第四季度实现首批生产线投产

2025-09-08郑州,富士康,航空港 -

东方财富财经早餐 9月8日周一

每日精选 中纪委调查: 据中国证监会网站消息,9月6日,中国证监会党委召开会议,传达中央纪委国家监委对易会满涉嫌严重违纪违法进行纪律审查和监察调查的决定。驻证监会纪检监察组有关同志参加会议

2025-09-08公司,美元,累跌 -

十大券商策略:短期调整接近尾声 上行逻辑仍未改变 资金聚焦高低切

中信证券:近期三个市场流动性特征 最近国内和海外存在三个市场流动性特征。一是ETF资金流向明显分化,宽基减而行业/主题增,A股减而港股增。上述资金行为反映出机构配置型资金还是有明显的高切低特征,而近期的强趋势板块主要还是主动选股型资金驱动

2025-09-08市场,反弹,短期 -

【今日投资机会】赚钱效应依然在北交所

大家好,今天是2025年9月8日星期一,欢迎来到今日投资机会! 投顾观点:关注北交所的低位首板参与机会

2025-09-08北交所,东方财富证券,体育产业 -

多只主动权益类基金同日限购 “冠军基”也二度出手 限额1万元

市场震荡走高的背景下,多只主动权益类基金同日宣布限购。公告显示,工银瑞信银和利混合、工银瑞信丰收回报灵活配置混合、招商瑞享1年持有期混合、博时智选量化多因子股票将自9月8日起调整大额申购、转换转入、定期定额投资业务的限制金额

2025-09-08基金,限购,混合 -

A股、港股重磅!重要指数即将调整!

多个重要指数的成份股,即将迎来调整! 9月8日,恒生指数成份股调整将正式生效。恒生生物科技指数、恒生综合指数的成份股也有重大调整,所有变动将于9月8日起生效

2025-09-08指数,成份股,科创板 -

公募行业演进新范式:“赛道化”“工具化”渐成风尚 基金经理主动“缩圈”

从致力于在全市场挖掘超额收益,到聚焦细分领域打造更高锐度的赛道型产品,公募主动投资类工具化趋势正在形成

2025-09-08基金公司,观点,基金 -

台风“塔巴”将于8日在广东登陆 停课、停运!广东、海南紧急通知

据央视新闻,7日白天,台风“塔巴”影响广东沿海和海南岛等地。目前,台风“塔巴”已由热带风暴级加强为强热带风暴级

2025-09-08广东,台风,广东省 -

降低投资者成本 事关基金账户!持有超一年这类费用全免

证监会日前就《公开募集证券投资基金销售费用管理规定》向社会公开征求意见。《规定》共六章28条,主要内容包括合理调降公募基金认购费、申购费、销售服务费率水平,降低投资者成本等

2025-09-08优信,投资,投资者 -

多地优化汽车类“国补” 总额控制、先到先得渐增

9月份是汽车市场传统的销售旺季。多地优化汽车类“国补”,旨在进一步释放消费潜力,提振市场信心

2025-09-08汽车,补贴,资金 -

西京学院两项成果获2024年度陕西省科学技术奖

西京学院两项成果获2024年度陕西省科学技术奖

2025-08-19西京学院两项成果获2024年度陕西省科学技术奖 -

把名字变成资产,越来越多创业者正在这样做

把名字变成资产,越来越多创业者正在这样做在创业圈里,有句话流传得很广:“真正会做生意的人,是从名字开始投资的。”一个好名字,不仅能吸引顾客,更能成为企业的重要资产。

2025-07-10把名字变成资产,越来越多创业者正在这样做 -

影视美育浸润|跟着清华大学老师一起聊电影,西影-清影“爱与成长”亲子影院启动

影视美育浸润跟着清华大学老师一起聊电影,西影-清影“爱与成长”亲子影院启动6月22日

2025-06-23影视美育浸润|跟着清华大学老师一起聊电影,西影-清影“爱与成长”亲子影院启动 -

美国沃特佩顿高中来访西安交大附中 全天候互动共促中美人文交流

美国沃特佩顿高中来访西安交大附中 全天候互动共促中美人文交流

2025-06-17美国沃特佩顿高中来访西安交大附中 全天候互动共促中美人文交流 -

Babycare登陆日本8000门店:一场高标准市场的长期主义战役

日本母婴零售市场,出现了一张中国面孔。

2025-06-17Babycare登陆日本8000门店:一场高标准市场的长期主义战役 -

西安医学院携手温州医科大学与西安城市发展集团 共绘“政产学研用”协同发展新蓝图

6月14日,西安医学院与温州医科大学、西安城市发展(集团)合作共建座谈会在未央校区召开。

2025-06-17西安医学院携手温州医科大学与西安城市发展集团 共绘“政产学研用”协同发展新蓝图 -

超万份好礼赠予新生,Babycare打造“38幸运女孩礼遇季”

“三八节”不仅是一个致敬女性的节日,更是一个承载着爱与关怀的特殊时刻。

2025-03-11超万份好礼赠予新生,Babycare打造“38幸运女孩礼遇季” -

第18届世界杰出华人奖得主王傲山:承父业展关怀,体现“圆桌”精神

王傲山博士是“保二代”,由父亲言传身教及自孩提时代刻在骨子里的氛围,让他理所当然地传承父亲保险助人为乐的精神。

2024-09-09杰出华人奖 -

Kimi每天获客成本超20万元 AI行业竞争加剧!

最近,由月之暗面公司推出的国产AI大模型——Kimi引发了广泛关注,其技术先进性和市场表现成为热议的焦点。

2024-03-25Kimi每天获客成本超20万元 -

微软新策略:推荐Bing作为Chrome默认搜索引擎!计划向 Win10 / Win11 投放通知!

近日,微软官方向《Windows Latest》媒体透露,将于近期对 Windows 10 与 Windows 11 用户发布一项特别的服务器端更新。

2024-03-15Bing