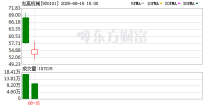

降息预期升温 美债长短端利差走阔

周恒制图

降息预期升温美债长短端利差走阔

近日,受经济数据走弱、美联储降息预期升温等影响,美债收益率震荡下行。其中,对货币政策变化更为敏感的短期美债收益率下行幅度较大,美债收益率曲线也因期限利差走阔而“陡峭化”。

分析人士认为,当前市场对美联储9月降息的预期较为充分,但通胀前景仍有较多不确定性,预计经济数据变化导致的降息预期波动仍是影响美债收益率走势的重要因素。

美债期限利差走阔

7月以来,美债收益率先上后下,呈现震荡之态。

以10年期美国国债为例,7月初至中旬,10年期美债收益率震荡上行至近4.5%;7月中旬以来,10年期美债收益率则一路下行至4.2%以下,随后又小幅回升至当前的围绕4.3%—4.45%区间震荡。

而2年期美债收益率走势的波动更为明显——7月初至7月中旬逐步攀升至3.95%附近,后于该位置附近小幅震荡,8月1日则急转直下,一路跌至3.7%以下,日内跌幅达6.44%。

中国银行研究院高级研究员王有鑫表示,非农就业数据的超预期恶化直接冲击市场对美国经济“软着陆”的信心,推动避险资金涌入美债市场,压低美债收益率。与此同时,市场对美联储9月降息的预期持续升温。

相较短期限美债收益率,较长期限的美债收益率跌幅较为缓和,美债期限利差走阔。记者根据美国财政部官网披露的数据计算,当前10年期美国国债与2年期美国国债利差已从7月初的50个基点以下走阔至最新的58个基点,30年期美国国债与5年期美国国债的利差也从100个基点以下扩大至107个基点。

分析人士认为,这反映了短端政策利率调整预期与中长期通胀和经济风险定价的差异。兴业研究外汇商品部总经理助理张峻滔向记者解释,不同期限美债收益率跌幅不一,主要是因为定价逻辑和主导交易逻辑的差异:对于短端收益率而言,其更多是对短期货币政策预期定价;长端收益率除了受到货币政策预期影响,通胀预期、期限溢价也有显著影响。

热点推送

-

美多州派国民警卫队员前往华盛顿,携带枪支执行任务!

据美媒16日报道,应美国总统特朗普要求,美国西弗吉尼亚州等三州将向首都华盛顿特区部署数百名国民警卫队队员。 据报道,美国西弗吉尼亚州、南卡罗来纳州以及俄亥俄州三个州的共和党籍州长同意向华盛顿特区部署数百名国民警卫队员

2025-08-18华盛顿,特朗普,警卫队 -

双产线模式深耕光刻胶树脂材料领域

作为国内液晶材料领域的引领者,八亿时空近年来布局半导体光刻胶树脂材料引发行业关注。公司位于杭州湾上虞经济技术开发区(下称“上虞经开区”)的高端半导体光刻胶树脂百吨级双产线近期正式建成,展现了公司的综合实力和研发能力

2025-08-18八亿时空,赵雷,光刻胶树脂 -

下一轮假期:连休8天!

最近

2025-08-18国庆节,客车,节假日 -

市场增量流动性持续注入A股新稳态有望进一步确立

周恒制图 ■机构展望 市场增量流动性持续注入 A股新稳态有望进一步确立 ◎记者汪友若 上周,A股市场热度进一步上升,创业板指单周上涨8.58%;上证指数上涨1.7%,盘中突破3700点,创下近四年来新高

2025-08-18市场,A股,赚钱效应 -

东方财富财经早餐 8月18日周一

每日精选 美俄元首会晤: 特朗普与普京15日在美国阿拉斯加州安克雷奇市举行会晤。俄美总统的会晤后,乌克兰总统泽连斯基于16日确认,他将于18日前往美国白宫与美总统唐纳德·特朗普会晤

2025-08-18美元,公司,基点 -

【今日投资机会】关注消费电子的潜伏机会

大家好,今天是2025年8月18日星期一,欢迎来到今日投资机会! 投顾观点:关注消费电子的潜伏机会。 1)三季度是消费电子的传统旺季

2025-08-18苹果,iPhone,俄罗斯 -

布局前沿赛道 研发创新显效 北交所公司首批半年报可圈可点

周恒制图 ■从半年报看产业新活力 布局前沿赛道研发创新显效 北交所公司首批半年报可圈可点 截至8月17日,北交所已有25家公司披露了2025年半年报,其中18家公司上半年归母净利润实现同比增长 多家企业拟中期分红

2025-08-18公司,同比,净利润 -

资金迁移与供给压力双重影响 超长期国债期货交易热度骤降

30年期国债期货主力合约连续日K线图 资金迁移与供给压力双重影响 超长期国债期货交易热度骤降 ◎记者张欣然 曾经备受债市追捧、造就财富神话的30年期国债期货(TL),如今热度骤降

2025-08-18债市,国债期货,资金 -

罗永浩称董宇辉自立门户收入过20亿 与辉同行回应 东方甄选近期股价大涨

罗永浩与董宇辉近日又冲上了社交媒体热搜。 8月16日,网络红人罗永浩在微博上称:“董宇辉自立门户创立与辉同行后,一年收入达到二三十个亿,并且提到董宇辉在东方甄选时,北京买房还要借钱交首付

2025-08-18东方甄选,董宇辉,罗永浩 -

多项违规的“关键操盘手” 锦州港时任总经理被公开谴责

多项违规的“关键操盘手” 锦州港时任总经理 被公开谴责 尽管锦州港(即“退市锦港”)已因重大违法被强制退市,监管追责却未止步

2025-08-18锦州港,刘辉,公司 -

降息预期升温 美债长短端利差走阔

周恒制图 降息预期升温美债长短端利差走阔 近日,受经济数据走弱、美联储降息预期升温等影响,美债收益率震荡下行。其中,对货币政策变化更为敏感的短期美债收益率下行幅度较大,美债收益率曲线也因期限利差走阔而“陡峭化”

2025-08-18美联储,降息,基点 -

深加工提速叠加C端高增长 圣农发展上半年净利同比增7.9倍

深加工提速叠加C端高增长 圣农发展上半年净利同比增7.9倍 ◎记者张问之 白羽鸡龙头圣农发展交出亮眼的上半年“答卷”

2025-08-18圣农发展,太阳谷,公司 -

十多家银行齐发声:严禁信用卡资金流入股市

近期,A股市场交易火热,与此同时,8月以来已有十多家银行陆续发布公告,重申信用卡资金严禁流入股市

2025-08-18信用卡,银行,资金 -

押注中国资产重估大势 百亿私募频现A股十大流通股东

随着上市公司半年报陆续披露,知名私募基金经理的调仓动作也浮出水面。 目前,已有12家百亿规模私募旗下产品出现在18家A股上市公司前十大流通股东名单中,合计持股市值超180亿元

2025-08-18安琪酵母,私募,市值 -

14.91亿元资金占用全部清收 *ST华微“保壳”迎转机

东北半导体龙头企业*ST华微(600360.SH)的“保壳”之路可谓一波三折

2025-08-18上海,2026,煤炭 -

上半年预亏2.4亿元 永辉超市“加注”40亿元坚定“胖改”

启动“胖东来模式”改造一年后,永辉超市股份有限公司(简称“永辉超市”,601933.SH)预告今年上半年业绩续亏。公司近期推出了近40亿元的定增计划,拟进一步对298家门店进行“胖改”升级。 2025年被永辉超市视作转型深水期和持续阵痛期

2025-08-18永辉超市,公司,门店 -

华虹公司拟收购华力微控股权公司股票今日起停牌

8月17日晚间,科创板公司华虹公司(688347)公告,因筹划发行股份及支付现金购买资产并募集配套资金暨关联交易事项,公司股票自8月18日开市起停牌

2025-08-18华虹公司,公司,同业竞争 -

北交所再添“小巨人” 志高机械成功挂牌上市

近日,浙江志高机械股份有限公司(简称“志高机械”)在北交所挂牌上市,成为北交所第271家上市公司。北交所今年以来共有9家公司成功挂牌上市

2025-08-18志高机械,公司,产品 -

全球首次!智元机器人24小时自主行走,挑战高温Citywalk

昨天上午8点20分,上海浦东新区一座户外园区内,智元远征A2人形机器人准时迈步,开启了一场持续24小时的“夏日Citywalk”

2025-08-18人形机器人,机器人,场景 -

威海银行 成功落地绿色贸融资产支持专项计划

近日,威海银行率先在深圳证券交易所成功发行山东省绿色贸融ABS,得到了市场上专业投资者的积极认购,募集资金1.72亿元将用于支持省内企业的防洪排涝、节能降碳智能化提升等项目,为推动区域绿色低碳发展注入金融动力

2025-08-18威海银行,绿色,项目 -

把名字变成资产,越来越多创业者正在这样做

把名字变成资产,越来越多创业者正在这样做在创业圈里,有句话流传得很广:“真正会做生意的人,是从名字开始投资的。”一个好名字,不仅能吸引顾客,更能成为企业的重要资产。

2025-07-10把名字变成资产,越来越多创业者正在这样做 -

影视美育浸润|跟着清华大学老师一起聊电影,西影-清影“爱与成长”亲子影院启动

影视美育浸润跟着清华大学老师一起聊电影,西影-清影“爱与成长”亲子影院启动6月22日

2025-06-23影视美育浸润|跟着清华大学老师一起聊电影,西影-清影“爱与成长”亲子影院启动 -

美国沃特佩顿高中来访西安交大附中 全天候互动共促中美人文交流

美国沃特佩顿高中来访西安交大附中 全天候互动共促中美人文交流

2025-06-17美国沃特佩顿高中来访西安交大附中 全天候互动共促中美人文交流 -

Babycare登陆日本8000门店:一场高标准市场的长期主义战役

日本母婴零售市场,出现了一张中国面孔。

2025-06-17Babycare登陆日本8000门店:一场高标准市场的长期主义战役 -

西安医学院携手温州医科大学与西安城市发展集团 共绘“政产学研用”协同发展新蓝图

6月14日,西安医学院与温州医科大学、西安城市发展(集团)合作共建座谈会在未央校区召开。

2025-06-17西安医学院携手温州医科大学与西安城市发展集团 共绘“政产学研用”协同发展新蓝图 -

超万份好礼赠予新生,Babycare打造“38幸运女孩礼遇季”

“三八节”不仅是一个致敬女性的节日,更是一个承载着爱与关怀的特殊时刻。

2025-03-11超万份好礼赠予新生,Babycare打造“38幸运女孩礼遇季” -

第18届世界杰出华人奖得主王傲山:承父业展关怀,体现“圆桌”精神

王傲山博士是“保二代”,由父亲言传身教及自孩提时代刻在骨子里的氛围,让他理所当然地传承父亲保险助人为乐的精神。

2024-09-09杰出华人奖 -

Kimi每天获客成本超20万元 AI行业竞争加剧!

最近,由月之暗面公司推出的国产AI大模型——Kimi引发了广泛关注,其技术先进性和市场表现成为热议的焦点。

2024-03-25Kimi每天获客成本超20万元 -

微软新策略:推荐Bing作为Chrome默认搜索引擎!计划向 Win10 / Win11 投放通知!

近日,微软官方向《Windows Latest》媒体透露,将于近期对 Windows 10 与 Windows 11 用户发布一项特别的服务器端更新。

2024-03-15Bing -

华为智慧屏V5系列75英寸新品首销在即:创新技术与生态扩展引领新体验

华为在3月14日的AWE 2024大展上,向公众展示了其最新款智慧屏V5系列75英寸版本,宣布该新品将于3月21日启动首轮销售。

2024-03-15华为智慧屏V5