基金公司和代销机构风险重估潮来袭:基金风险等级大量上调(4)

从具体操作流程来看,曾方芳介绍,一般来说,代销机构会综合第三方基金评价机构的评级结果和基金管理人提供的产品风险等级,最终采用其中较高的等级。此后,采取动态评估机制,比如会根据自身的风险评估体系,结合市场情况和产品特性,定期或不定期地对代销基金的风险等级进行重新评估和调整。当决定调整产品风险等级后,代销机构或基金会发布公告,通过短信、APP推送等方式对投资者进行风险提醒。

“代销机构的操作遵循‘独立评估、孰高原则、动态跟踪’三大核心机制。”托合江说。

“近期公募基金产品风险等级调整呈现以‘就高不就低’为原则、监管驱动为主导的特点,银行、基金公司和第三方代销机构协同推进,覆盖范围广、调整力度大。”托合江说。

关注适配性

这场对基金风险进行动态重估的调整,对基金投资者产生了直接而深远的影响。

托合江提醒,风险等级调整往往反映波动性变化和持仓结构变化,需要投资者关注。

比如,当基金净值波动加大、最大回撤放大,或者是资产配置结构变化,比如基金大幅增加权益类资产的配置比例,拉长债券久期、参与衍生品交易等,有可能导致风险等级的上升。反之,若基金收缩高风险资产投资比例,则可能使产品风险等级下降。

对基金持有者来说,虽不会被强制赎回基金,但会接收到基金公司或销售机构会通过短信、APP推送等多渠道发送的风险提醒,清晰告知“产品风险特征已发生变化”。这意味着,投资者需要重新评估这些“变得更危险”的基金是否还与自己的风险承受能力相匹配。

对新申购及定投的投资者来说,如果调整后基金的风险等级高于投资者本人的风险承受能力测评结果,系统将禁止申购。比如,中信银行近日公告中提醒客户,对于涉及定投的产品,若调整后的产品风险评级高于客户的风险承受能力评估结果,将导致扣款失败,若连续三次扣款失败定投协议会自动失效。此后,投资者需重新评估持仓匹配度。这一限制被认为是“保护性措施”,避免投资者被动承受超出自身能力的风险。

“随着市场环境的变化和监管要求的加强,风险评级‘动态化’已成为明确趋势,代销机构和基金管理人越来越注重对基金产品风险等级的动态评估和调整。”曾方芳说。

这意味着,投资者未来需要像关心基金净值一样,密切关注基金产品风险等级的变化,特别是风险上调的提醒,重新审视自身的投资目标和风险承受能力,动态调整投资组合。

热点推送

-

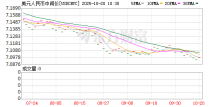

离岸人民币兑美元较周一纽约尾盘跌27点

周二(10月21日)纽约尾盘(周三北京时间04:59),离岸人民币(CNH)兑美元报7.1268元,较周一纽约尾盘跌27点,日内整体交投于7.1162-7.1271元区间

2025-10-22离岸人民币,尾盘,纽约 -

美光科技CEO表示:将投资2000亿美元用于在美国的存储器制造

美光科技CEO表示,将投资2000亿美元用于在美国的存储器制造

2025-10-22美光科技,存储器,2000亿 -

奈飞美股盘后跌超6%

每经AI快讯,10月22日,奈飞美股盘后跌超6%。奈飞第三季度营收达115.1亿美元

2025-10-22奈飞,盘后,美股 -

基金公司和代销机构风险重估潮来袭:基金风险等级大量上调

近期,一场席卷公募基金行业的风险等级重估潮密集来袭。 据不完全统计,9月以来已有近20家基金公司发布逾20份调整公告,涉及数百只产品。调整并非仅发生在作为产品源头的基金公司,银行、券商、第三方等销售渠道也同步联动

2025-10-22风险,基金,基金公司 -

高市早苗首个外交考验来了 特朗普拟下周访日 她能复刻“安倍模式”吗?

美国总统特朗普当地时间20日表示,他将于近期访问亚洲,其中包括到访日本。 这意味着,刚刚当选日本首位女首相的高市早苗即将面对上任后的首个重大外交考验

2025-10-22特朗普,哈马斯,美国 -

国际金银大幅收跌 黄金盘中一度创自2013年4月以来的最大单日跌幅

COMEX黄金期货跌4.94%,报4144.1美元/盎司;现货黄金跌5.18%,报4130.41美元/盎司,盘中一度创自2013年4月以来的最大单日跌幅

2025-10-22白银,美元,现货 -

控制权转让“告吹” 良品铺子面临股权与业绩双重考验

近日,良品铺子(603719.SH)发布公告,宣告耗时3个月的控制权转让计划正式终止。武汉国资旗下长江国贸未能如约入主,宁波汉意创始团队仍为实控人

2025-10-22良品铺子,宁波,公司 -

美泰三季度每股收益0.89美元 不及市场预期

美泰第三季度调整毛利率50.2%,市场预计51%;三季度净销售额17.4亿美元,市场预计18.4亿美元;三季度调整后每股收益0.89美元,市场预计1.06美元

2025-10-22美元,Meta,每股收益 -

德州仪器预计第四季度营收为42.2亿至45.8亿美元 市场预估为45亿美元

德州仪器预计第四季度营收为42.2亿至45.8亿美元,市场预估为45亿美元

2025-10-22德州仪器,美元,45.8亿 -

通用电气维尔萨同意以53亿美元收购墨西哥电力设备制造商PROLEC剩余50%股权

通用电气维尔萨(GE VERNOVA)同意以53亿美元收购墨西哥电力设备制造商PROLEC剩余50%股权

2025-10-22电力设备,通用电气,维尔 -

德州仪器美股盘后跌超5%

德州仪器美股盘后跌超5%。公司三季度每股收益1.48美元,市场预估1.9美元

2025-10-22德州仪器,盘后,美元 -

上海发文!又一利好

据上海市人民政府网站消息,上海市人民政府办公厅印发《上海市促进建筑业高质量发展加快培育增长新动能行动方案》(以下简称《行动方案》),其中提到,推动建筑企业整合升级。鼓励建筑企业同质化业务整合,实现错位竞争、链条互补

2025-10-22城乡建设,建筑企业,单位 -

据报道:Anthropic拟与谷歌云达成数百亿美元合作协议

据报道,Anthropic拟与谷歌云达成数百亿美元合作协议

2025-10-22谷歌,Anthropic,美元 -

国际黄金大跌超5%!加密货币全网24小时42亿元蒸发,发生了什么?道指再创新高,市场密切关注本周这一重要会议

当地时间10月21日,美股三大指数收盘涨跌不一,道指涨0.47%,标普500指数平收,纳指跌0.16%。其中,道指再创历史新高。费城金银指数大跌9.57%

2025-10-22美元,Meta,每股收益 -

淡水河谷第三季度铁矿石产量9440万吨 市场预估9123万吨

淡水河谷第三季度铁矿石产量9440万吨,市场预估9123万吨;镍产量4.68万吨,市场预估4.19万吨

2025-10-22淡水河谷,铁矿石,产量 -

10月22日国内四大证券报纸、重要财经媒体头版头条内容精华摘要

10月22日(星期三),今日报刊头条主要内容精华如下: A股龙头公司密集赴港上市 港股今年以来IPO募资总额超1900亿港元 今年以来,港股市场IPO募资总额超1900亿港元,位居全球交易所首位

2025-10-22新能源,同比,10 -

奈飞联席首席执行官表示:第三季度实现史上最佳广告销售额

奈飞联席首席执行官表示,第三季度实现史上最佳广告销售额,今年广告收入有望实现逾倍增长

2025-10-22奈飞,首席执行官,销售额 -

全球市场:道指创历史新高 通用汽车涨近15% 国际金价大跌逾5%

美股市场:美股三大指数10月21日收盘涨跌不一,道指创历史新高

2025-10-22上涨,涨幅,美元 -

【今日投资机会】市场或进入新一轮大轮动周期

大家好,今天是2025年10月22日星期三,欢迎来到今日投资机会! 投顾观点:市场或进入新一轮大轮动周期

2025-10-22市场,东方财富证券,湖北 -

东方财富财经早餐 10月22日周三

每日精选 中美关系: 有记者向外交部发言人郭嘉昆提问称,美国总统特朗普周一再次就台湾问题发表言论,并表示对与中方领导人的关系充满信心。特朗普还表示,他将于明年初访问中国

2025-10-22美元,基点,公司 -

在岸人民币兑美元较上周五夜盘收盘涨47点

在岸人民币兑美元(CNY)北京时间03:00收报7.1230元,较上周五夜盘收盘涨47点。成交量407.38亿美元

2025-10-21在岸人民币,美元,收盘 -

苏州龙杰亿元定增“缩水”重启 融资必要性被问询

苏州龙杰特种纤维股份有限公司(简称“苏州龙杰”,603332.SH)重启的定增事项迎来新进展。近日,苏州龙杰披露定增募集说明书(申报稿)等修订后的申请文件,并对上交所下发的审核问询函进行了回复

2025-10-21公司,本次,项目 -

标准股份实控人筹划重大事项!今起停牌!

10月20日,标准股份(600302)宣布将于10月21日开始停牌,公司控制权可能发生变更

2025-10-21标准股份,公司,西安工业投资集团 -

COMEX黄金期货涨3.71%

COMEX黄金期货涨3.71%,报4369.5美元/盎司;现货黄金涨2.48%,报4357.36美元/盎司;盘中均一度创历史新高

2025-10-21COMEX黄金期货,3.71,盎司 -

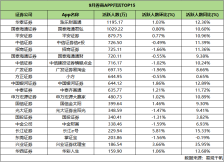

1.74亿人!9月证券服务类App月活再度刷新年内纪录

在A股市场持续活跃与新开户数大幅增长的推动下,证券服务类App用户规模延续增长态势。易观千帆最新数据显示,9月证券服务类App月活跃用户数攀升至1.74亿人,同比提升9.73%,再度刷新年内月活纪录

2025-10-21App,证券服务,用户 -

全球市场:美股三大指数涨超1% 苹果股价创历史新高 国际金价涨超3%

美股市场:美股三大指数10月20日收盘全线上涨

2025-10-21上涨,涨幅,美元 -

从光伏应用 看中非绿色合作赋能发展

10月初,喀麦隆中部大区热带雨林里的数个村落里,村民们载歌载舞,庆祝中国企业建设的农村离网太阳能电站项目正式启用。这里夜晚的光亮不再仅有星光和月光,村民们终于能在灯光下、电视机前,为国家队“不屈雄狮”加油

2025-10-21非洲,电力,中国 -

新能源汽车纯电化成趋势乐道汽车跨越10万辆里程碑

近日,乐道品牌第10万台量产车正式下线,同时也迎来第10万台交付。385天实现10万辆交付,乐道从“说得好”变成了“卖得好”

2025-10-21蔚来,李斌,盈利 -

浦发转债即将“退场” 收官阶段转股规模飙升

浦发银行日前发布《关于“浦发转债”到期兑付暨摘牌的公告》,意味着这只发行规模达500亿元的可转债即将“退场”

2025-10-21浦发转债,可转债,浦发银行 -

离岸人民币兑美元较上周五纽约尾盘涨8点

周一(10月20日)纽约尾盘(周二北京时间04:59),离岸人民币(CNH)兑美元报7.1241元,较上周五纽约尾盘涨8点,日内整体交投于7.1289-7.1216元区间

2025-10-21离岸人民币,尾盘,纽约