ETF出现机构化趋势 年金和险资频繁入场(3)

可能更偏好

周期红利资产

从持有的宽基ETF底层资产来看,上述机构近阶段较为青睐的是大市值蓝筹资产,包括高股息和红利等资产。公募分析显示,历经此前阶段性调整后,高股息红利等资产已具备较好投资价值。

华夏基金表示,近年来红利资产的行情演绎可分解为:首先由配置型投资者逐步“抱团”形成趋势性行情,交易型投资者“中途上车”,放大了红利资产的价格变化幅度。从中长期配置角度看,配置需求驱动的红利资产底层逻辑并未发生显著变化。在国内经济延续修复态势下,盈利趋于低增速低波动,红利资产凭借较强的确定性仍有望受到持续关注。

中欧中证港股通央企红利指数基金经理方申申表示,当下经济增速不确定性仍然较高,能够提供较为稳定现金流的红利型企业就具有相对优势。叠加新“国九条”以及央企的市值管理诉求,这类企业的分红意愿或更加凸显。

“国内政策预计将在今年下半年和明年进一步发力,从而改善总需求。但长期看,红利资产内部会更偏好周期红利资产,而非稳定红利类资产。”宏利基金宏观策略投资部副总经理、首席策略分析师庄腾飞对证券时报记者表示,周期红利资产的盈利端可能会受益于今年下半年的海外降息过程,整体大宗商品的价格维持高位的概率较大。海外降息过程和全球货币体系的演化将是未来较为重要的宏观变量;另外,在境内长周期长端利率中枢逐步下行过程中,依然要面对阶段性长端利率上行的扰动,类债属性的稳定红利类资产就缺乏有效应对能力,从这个角度看,周期红利资产相对于稳定红利类资产有显著的优势。

热点推送

-

一夜变天!一键追踪美国“闪击”委内瑞拉时间线

据央视新闻,当地时间1月3日凌晨,记者在委内瑞拉首都加拉加斯听到当地上空传出多声巨响。随后,有美国官员透露,美国总统特朗普下令对包括军事设施在内的多个委内瑞拉境内目标发动袭击

2026-01-05委内瑞拉,中企,新华社 -

段永平再晒部分苹果持仓!累计收益率超16倍

近日,知名投资人段永平发文晒出部分持仓。图片显示,该账号于2011年11月开始买入苹果(AAPL.US)股票,累计收益率达1623.48%,目前收益金额约为3426万美元

2026-01-05苹果,段永平,美元 -

长安汽车2025年销量超291万辆,连续6年正增长,4项指标创新高

1月2日长安汽车发布销量快报:2025年全年总销量291.3万辆,同比增长8.5%,创近9年新高。与此同时,新能源板块首破百万大关,三大新能源品牌齐创新高;海外市场再创佳绩

2026-01-05长安汽车,新能源车销量,环比增长 -

广东元旦电影票房夺冠,连续24年蝉联“第一票仓”

图为截至1月4日11时各省票房排名情况 南方财经记者郑康喜广州报道 据猫眼专业版数据,截至1月3日21时,2026年元旦档(1月1日—3日)全国电影票房达7.39亿元

2026-01-05票房,2026,元旦 -

奇瑞汽车成立新科技公司 含AI软件开发业务

天眼查工商信息显示,近日,安徽闪羿科技有限公司成立,法定代表人为胡传林,注册资本5000万人民币

2026-01-05安徽,科技有限公司,奇瑞汽车股份有限公司 -

疑回应丢单传闻,立讯精密澄清:公司核心业务按计划正常开展

1月3日晚间,立讯精密发布《关于近期不实传闻的澄清说明》称,近日市场上出现涉及公司的不实传闻,相关内容对市场认知造成干扰。公司特此说明:目前公司核心业务推进有序,按计划正常开展,不存在影响公司正常经营与发展的异常情况

2026-01-05立讯精密,emsp,公司 -

“75后”罗汉武接任国电南瑞总经理

上证报中国证券网讯(记者仲茜)1月4日,记者从国电南瑞获悉,公司于近日召开董事会,审议并通过了《关于聘任公司总经理的议案》。经公司董事长提名,公司董事会提名委员会审核,公司董事会同意聘任罗汉武先生为公司总经理,聘期至本届董事会届满日止

2026-01-05国电南瑞,公司,总经理 -

立讯精密辟谣

立讯精密1月3日发布澄清说明称,近日,市场上出现涉及公司的不实传闻,相关内容对市场认知造成干扰。公司特此郑重说明:目前公司核心业务推进有序,按计划正常开展,不存在影响公司正常经营与发展的异常情况

2026-01-05立讯精密,emsp,公司 -

上海首批外资独资保险资管来了!友邦、荷全两保险资管获批开业

又有两家外资独资保险资管公司来了! 12月31日,上海金融监管局挂出两则行政许可批复,友邦保险资产管理有限公司、荷全保险资产管理有限公司两家外资独资保险资管获批开业

2026-01-05保险,友邦保险,资管 -

前沿生物自主研发肾病药物FB7013临床试验申请获受理

上证报中国证券网讯近日,前沿生物发布公告,公司收到国家药品监督管理局核准签发的受理通知书,公司自主研发的一款靶向补体系统凝集素途径关键蛋白MASP-2靶点的siRNA药物(产品代码:FB7013)临床试验申请获得受理

2026-01-05前沿生物,7013,肾病 -

雷军公布小米汽车今年交付目标

小米汽车2026年目标定了。 今日(1月4日)早间,小米创始人、董事长兼CEO雷军在社交平台发文称,“小米汽车,去年交付目标30万辆,后来提升到35万辆,最终全年交付超过了41万辆。昨晚直播,我公布了2026年交付目标:55万辆

2026-01-05小米,雷军,直播 -

石油指数上涨 机构偏好石油石化板块

元旦假期前的几个交易日,石油石化板块连续中阳线拉升,并突破了去年的新高。上游新闻记者发现,近期,多家机构显示出对石油石化板块的偏好

2026-01-05石油石化板块,石油,价格 -

奇瑞集团:2025年全年销量达280.6万辆 出口134.4万辆

1月4日,记者从奇瑞集团官方获悉,集团2025年全年累计销售汽车280.6万辆,同比增长7.8%。其中,奇瑞汽车2025年全年销售汽车263.1万辆,同比增长8%。奇瑞集团表示,在销量、出口、新能源、品质表现四大方面,集团均创造了历史新高

2026-01-05集团,汽车,出口 -

假期投资舆情热点

1)商业航天:蓝箭航天科创板IPO审核状态变更为“已受理”,公司拟融资金额75亿元。 2)AI应用:Meta宣布收购AI智能体公司Manus,收购金额或高达数十亿美元,成为Meta成立以来第三大收购

2026-01-05Meta,委内瑞拉,AI应用 -

淮北矿业集团财务被罚35万,涉贸易背景审核不严

蓝鲸新闻1月4日讯,近日,国家金融监督管理总局淮北监管分局发布行政处罚决定,剑指淮北矿业集团财务有限公司及相关责任人。 罚单显示,淮北矿业集团财务有限公司的主要违法违规行为是:贸易背景审核不严

2026-01-05淮北矿业集团财务有限公司,贸易,淮北矿业集团财务 -

“拓新局 创未来” 大洋生物举行新起点大会

上证报中国证券网讯(记者何昕怡)1月1日,大洋生物以“拓新局创未来”为主题举行新起点大会,回溯半世纪砥砺征程,描绘未来发展蓝图

2026-01-05大洋生物,含氟精细化学品,企业 -

公司热点|大牛股中超控股刚补完税 又闹出“穿越”乌龙

“大牛股”中超控股刚经历补税风波,又闹出一场令人啼笑皆非的“穿越”乌龙

2026-01-05中超控股,2025,公司 -

史诗级净买入 超1.4万亿港元 科技龙头获大举增持

南向资金2025年成交净买入超1.4万亿港元,创历史新高。 据证券时报·数据宝统计,2025年南向资金全年成交净买入达到14048.44亿港元,创历史新高,较2024年增长73.89%

2026-01-05港元,资金,2025 -

呷哺呷哺集团全新品牌“呷哺牧场”落地上海

日前,记者从港股呷哺呷哺集团获悉,集团于近期正式上线全新业务线,推出自选小火锅品牌“呷哺牧场”,首家门店已于2025年12月31日在上海开门营业

2026-01-05集团,呷哺呷哺,上海 -

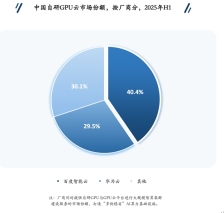

沙利文发布《2025年中国GPU云市场研究报告》

1月4日,国际咨询机构沙利文发布《2025年中国GPU云市场研究报告》。报告显示,2025年上半年,在中国自研GPU云市场中,百度智能云以40.4%的市场份额位居第一,在自研GPU云产品能力、算力规模及重点行业落地等方面形成明显的领先优势

2026-01-05GPU,百度,市场 -

杨元庆与黄仁勋“炉边谈话”透露新合作

1月3日晚间,《每日经济新闻》记者从联想集团了解到,联想集团董事长兼CEO(首席执行官)杨元庆与英伟达CEO黄仁勋近日展开了一场“炉边谈话”

2026-01-04联想集团,黄仁勋,英伟达 -

段永平晒出部分持仓 2011年开始买入苹果股票 累计收益率超16倍

红星资本局1月3日消息,知名投资人段永平发文晒出部分持仓。图片显示,该账号于2011年11月开始买入苹果(AAPL.US)股票,累计收益率达1623.48%,目前收益金额约为3426万美元

2026-01-04苹果,段永平,美元 -

雷军回应“小字营销”:为了合规 以后尽可能“变成大字”

新京报贝壳财经讯(记者陈维城)1月3日晚间,小米直播拆解YU7。对于“小字营销”,小米创始人、董事长兼CEO雷军表示,小字是行业陋习,小米之后会持续反思,尽可能“把小字变成大字”,之前主要考虑合规

2026-01-04小米,雷军,直播 -

雷军:小米汽车2026年全年交付目标55万辆

1月3日,小米集团创始人、董事长雷军在直播中坦言,2026年挑战肯定不会少,也不会容易

2026-01-04雷军,小米汽车,2025 -

雷军直播现场拆小米YU7:希望大家说公道话 不要故意找茬!门把手设计非常领先 车轮易撞掉是“丢轮保车,四两拨千斤”的策略

一句“抱歉,这是一场迟到的直播”拉开了小米集团创始人、董事长雷军2026年第一场直播的序幕。 2025年12月30日,雷军在其个人微博上发文预告将进行跨年直播

2026-01-04小米,雷军,直播 -

i茅台调整:飞天茅台最多能买6瓶 超10万人已买到

i茅台上购买飞天茅台的政策有调整

2026-01-04飞天茅台,茅台酒,i茅台 -

雷军直播详解小米YU7拆车

1月3日晚间,小米创办人、董事长兼CEO雷军举行了2026年的第一场直播,当被问及为何要做拆车直播时,雷军表示,这次拆车是为了回应过去一段时间网上的各种问题

2026-01-04小米,雷军,直播 -

超7.36亿元!《疯狂动物城2》夺冠

据猫眼专业版数据,截至1月3日21时30分,2026年元旦档票房已超7.36亿元,总观影人次1854.9万人,总场次140.9万场,平均票价39.6元

2026-01-04票房,2026,元旦 -

新政落地!网友:我的贷款逾期记录“清零”了

新年伊始,有不少人发现,自己个人征信报告里的贷款逾期记录减少了,有些甚至直接归零。据了解,这一变化源于中国人民银行近期出台的“一次性信用修复政策”

2026-01-04信用,逾期,修复 -

更猛“激战”要引爆?多家公司摩拳擦掌 ETF市场有望迎来更多新力军杀入

刚刚过去的2025年,ETF以超2万亿元的增量成为公募基金行业不可忽视的增长极,吸引了越来越多有意加入的新力军

2026-01-04ETF,人工智能,2025