A股到底有没有泡沫?

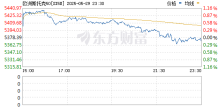

截至10月8日的6个交易日(如果算上港股假期,实际上是半个月),A股市场经历了一波典型的“困境反转”。尤其是在9月30日和10月8日两个关键交易日,A股的换手率达到了2015年5月市场高峰时的水平,市场活跃度明显提升。

然而,我们还没从股市上涨带来的恐惧中缓过来,市场就突然出现了暴跌。

10月9日,三大指数齐齐遭受众创,截至到10月11日的三个交易日内,上证指数累计下跌7.8%,深成指下跌12.48%,创业板重挫17.62%。

这种剧烈波动让投资者感到迷茫,大家开始担心A股在持续上涨时可能形成的泡沫会破裂。

那么,现在的A股到底是否存在泡沫呢?本文将从“估值之摆”的角度来回答这个问题。

为什么我们采取这个角度?

这是因为,在投资过程中,估值的重要性不亚于对行业趋势和公司基本面的分析。无论市场逻辑多么诱人,只有当估值合理时,投资才具备真正的安全边际。以过去三年的熊市为例,亏损最严重的往往是那些估值过高的板块,如新能源、互联网、医药和消费品行业。

而估值之摆指的是股票估值像钟摆一样,无法永远指向某个端点,最终会回到中间值。

接下来,我们先来探讨下估值在什么情况下向上摆动?

现在我们不讨论不同行业的具体估值方法,因为无论是基于资产、收入、现金流还是利润,这些估值方式都可以统一用PE(市盈率)来解释。尽管各个估值模型的计算方式有所不同,但它们的周期性波动规律是相似的。

假设在一个简单的企业增长模型中,某个公司未来5年净利润年均增长20%。那么,当越来越多的投资者认可“未来5年20%年均利润增速”这个预期时,市场会发生什么?

热点推送

-

誉衡药业三名高管拟减持 股价较高点跌去七成

5月29日晚间,誉衡药业(002437)发布公告称,公司收到副总经理李润宝、副总经理王小航及董事、副总经理、董事会秘书刘月寅出具的《股份减持计划告知函》

2025-05-30公司,誉衡药业,减持 -

又一基金董事长退休离职!“80后”新面孔批量涌现

5月29日,方正富邦基金披露公告,原董事长何亚刚因退休宣布离职,新一任董事长由李岩接任。 资料显示,李岩曾在平安证券、方正证券等券商任职,此前担任方正证券股份有限公司董事、执行委员会委员、副总裁、财务负责人及董事会秘书

2025-05-30方正富邦基金,董事长,方正证券 -

千金药业:积蓄创新动能 做大做强女性健康产业

5月29日,株洲千金药业股份有限公司(以下简称“千金药业”)2024年年度股东大会在湖南省株洲市召开。公司董事长蹇顺在会上表示,公司正在积蓄创新的新动能,做大做强女性健康产业,未来将以更好的经营业绩回报股东

2025-05-30千金药业,公司,产品 -

碳酸锂价格走低 盐湖股份套保引发关注

在供需错配的市场格局下,碳酸锂价格屡创新低。5月29日,碳酸锂期货主力合约失守60000元/吨重要关口,收盘报58860元/吨。随着碳酸锂价格持续下探,产业企业的套期保值需求逐渐升温

2025-05-30碳酸锂,盐湖股份,价格 -

盛通股份股东减持股份超过1% 公司去年因计提商誉盈转亏

5月29日晚间,盛通股份(002599.SZ)公告,公司近日收到公司控股股东、实际控制人栗延秋和持股5%以上股东、董事贾春琳的《关于股份变动的告知函》

2025-05-30公司,2025,2024 -

直击山西汾酒年度股东大会:以实力穿越行业发展周期

5月29日,山西杏花村汾酒厂股份有限公司(以下简称“山西汾酒”)2024年度股东大会在杏花村镇的汾酒会议中心召开。据公司工作人员介绍,本年度股东大会共有包括个人投资者、机构投资者以及券商分析师在内的200余人参会

2025-05-30山西汾酒,股价,公司 -

中国核电200兆瓦钙钛矿光伏组件全自动量产线建成

新华财经北京5月29日电(记者安娜)记者29日从中国核能电力股份有限公司(简称“中国核电”)获悉,中国核电旗下中核光电钙钛矿光伏组件全自动量产线已建成,中核光电还与中核新能源签署了100兆瓦钙钛矿组件采购的《钙钛矿光伏组件合作协议》

2025-05-30钙钛矿,中国核电,光伏组件 -

会过日子的人都在用!“618”超八成消费者能全款也选分期免息

临近5月底,今年的“618”大促进程近半

2025-05-30消费者,分期,618 -

欧洲股市集体收跌

欧洲股市集体收跌,欧洲斯托克50指数收跌0.05%,德国DAX30指数收跌0.48%,英国富时100指数收跌0.06%,法国CAC40指数收跌0.11%

2025-05-30收跌,欧洲股市,法国CAC40指数 -

营收增速放缓 净利润环比下滑81.7%!理想汽车一季报出炉

5月29日,理想汽车发布的2025年一季度财报显示,一季度,公司实现营收259.3亿元,同比增长1.1%,环比下降41.4%;净利润为6.466亿元,同比增长9.4%,环比下降81.7%

2025-05-30理想汽车,传感器,Pro -

过会!“重组新规”后首单!

并购重组新规“好制度”正鼓励更多“好公司”推出“好方案”

2025-05-30重组,富乐德,并购重组 -

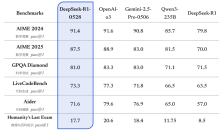

DeepSeek R1官宣更新:思维深度与推理能力显著提升 优化“幻觉”问题

5月29日晚,DeepSeek官方微信号发布消息称, DeepSeek R1 模型已完成小版本升级,当前版本为 DeepSeek-R1-0528

2025-05-30DeepSeek,模型,OpenAI -

旷达科技:芯投微目前资金主要用于国内业务,暂不提升NSD持股比例,未来可根据需要做股份比例提升

每经AI快讯,有投资者在投资者互动平台提问:请问芯投微还会按约定提升日本NSD的股份占比不? 旷达科技(002516.SZ)5月29日在投资者互动平台表示,芯投微目前资金主要用于国内业务,暂不提升NSD持股比例

2025-05-30旷达科技,投资者,NSD -

佳电股份:公司磁悬浮发电机尚未应用于核电

每经AI快讯,有投资者在投资者互动平台提问:贵公司的磁悬浮先进发电机是否可应用于核聚变发电系统配件? 佳电股份(000922.SZ)5月29日在投资者互动平台表示,公司磁悬浮发电机尚未应用于核电

2025-05-30磁悬浮,发电机,佳电股份 -

强瑞技术:公司未直接向小米进行供货

每经AI快讯,有投资者在投资者互动平台提问:请问公司与小米是否有相关的业务合作? 强瑞技术(301128.SZ)5月29日在投资者互动平台表示,公司未直接向相关客户进行供货

2025-05-30强瑞技术,小米,投资者 -

直击业绩会 | 一季度净利大增源于股权转让 新黄浦董事长赵峥嵘:未来几年将做实做强房地产主业

5月29日,新黄浦(SH600638,股价5.33元,市值35.89亿元)举行2024年度暨2025年第一季度业绩说明会

2025-05-30新黄浦,上海,公司 -

上声电子:公司目前在捷克、墨西哥和巴西设有生产工厂

每经AI快讯,有投资者在投资者互动平台提问:贵公司海外基地开始投产没有? 上声电子(688533.SH)5月29日在投资者互动平台表示,公司目前在捷克、墨西哥和巴西设有生产工厂

2025-05-30上声电子,投资者,互动平台 -

汉宇集团:目前暂无无人物流车领域方面的布局

每经AI快讯,有投资者在投资者互动平台提问:请问公司在无人物流车领域有无布局? 请介绍一下详细情况

2025-05-30汉宇集团,公司,投资者 -

宁波色母:公司的个别塑料色母粒产品用于下游新能源车辆及3D打印生产厂家的塑料部件着色

每经AI快讯,有投资者在投资者互动平台提问:董秘您好,我看了一下相关报道,说是色母可以用在新能源车及3d打印上,请问公司有这方面的发展吗? 宁波色母(301019.SZ)5月29日在投资者互动平台表示

2025-05-30塑料,宁波色母,投资者 -

奥来德:公司围绕PSPI光刻胶积极布局,并稳步推进材料导入进展,已在部分面板厂实现量产出货

每经AI快讯,有投资者在投资者互动平台提问:你好,请问公司是否关于PSPI材料的研发布局? 奥来德(688378.SH)5月29日在投资者互动平台表示,公司围绕PSPI光刻胶积极布局,并稳步推进材料导入进展,已在部分面板厂实现量产出货

2025-05-30奥来德,投资者,公司 -

善水科技:公司目前没有生产布局氯虫苯甲酰胺产品

每经AI快讯,有投资者在投资者互动平台提问:1公司及子公司是否直接生产氯虫苯甲酰胺? 2公司产品销售是否受山东友道爆炸影响? 3公司产品主要客户有没有友道? 善水科技(301190.SZ)5月29日在投资者互动平台表示

2025-05-30公司,2025,2024 -

火爆!出口超157吨!记者实探

“最近我们生产线上的炉子基本上一天要烧16小时,工人们一直在忙碌地制作馅料、清洗粽叶、包裹粽子,以便能赶在端午节前将订单顺利制作完并发出。”佛山今逸食品有限公司(下称“今逸食品”)总经理罗伟洪告诉记者。 “今年公司出口订单同比增长了14%

2025-05-30粽子,食品,五芳斋 -

英国人为抢Labubu大打出手!泡泡玛特:暂停在英销售

近日,泡泡玛特旗下IP“Labubu”已从一款小众设计师玩具跃升为国际潮流偶像。最新上市的Labubu系列在美国、英国等地经常“几分钟内”售罄。由于需求火爆,近日伦敦的斯特拉特福德韦斯特菲尔德购物中心,甚至爆发了“斗殴”事件

2025-05-30泡泡玛特,Labubu,潮玩 -

宝丽迪:公司200吨COFs项目已完成立项审批,目前正在做相关环评、安评等手续审批及产线设计工作

每经AI快讯,有投资者在投资者互动平台提问:请问公司200吨生产线目前进展如何?公司是基于什么样的考虑新建这个200吨的产业线? 宝丽迪(300905.SZ)5月29日在投资者互动平台表示,公司200吨COFs项目已完成立项审批

2025-05-30公司,宝丽迪,200 -

双象股份:公司生产的聚氨酯树脂主要为自用

每经AI快讯,有投资者在投资者互动平台提问:请问公司生产聚氨酯树脂材料吗? 双象股份(002395.SZ)5月29日在投资者互动平台表示,公司生产聚氨酯树脂,主要自用

2025-05-30双象股份,聚氨酯树脂,投资者 -

30年首现双降!直击欧派家居股东大会:“国补”之下销售出现回暖迹象

5月28日,欧派家居2024年年度股东大会在公司广州总部举行,中国基金报记者现场参会,管理层回应了诸多市场关心的问题。在交出公司成立30年来首次收入、利润双下滑的财报后,欧派家居一季度销售前瞻指标预示回暖迹象

2025-05-30欧派家居,回购股份,1.25亿 -

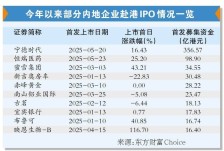

港股IPO爆了!内地企业抢滩,硬科技新消费赛道最火

2025年港股IPO市场正上演一场资本盛宴。仅前五个月融资总额已近百亿美元大关,达到98亿美元,几乎追平去年全年113亿美元的水平,宁德时代、恒瑞医药等行业巨头加速“A+H”战略落地,硬科技与新消费领域成为资本焦点

2025-05-30港股,上市,企业 -

易达资本在港设立办公室 推动亚洲与中东合作继续深化

财联社5月30日讯(记者齐灵)在全球贸易投资格局重构、地缘关系日趋紧张之际,各主要经济体都在寻找突围之路。而对于中东与亚洲这两大经济集群,资本与创新之间有着天然的互补性,近年来双向奔赴的特征越来越明显

2025-05-30香港,李家超,国家 -

江顺科技:公司产品涉及轨道交通领域,相关客户有中车公司、庞巴迪等国内外公司

每经AI快讯,有投资者在投资者互动平台提问:董秘您好!贵司产品能否应用于轨道交通?知名客户有哪些? 江顺科技(001400.SZ)5月29日在投资者互动平台表示,公司产品涉及轨道交通领域,相关客户有中车公司、庞巴迪等国内外公司

2025-05-30轨道交通,江顺科技,庞巴迪 -

江顺科技:公司产品暂无涉及核电领域

每经AI快讯,有投资者在投资者互动平台提问:公司产品是否已配套应用于无人物流车?是否已进入核电领域? 江顺科技(001400.SZ)5月29日在投资者互动平台表示,公司产品暂无涉及核电领域

2025-05-30核电,江顺科技,投资者